El beneficio otorgado por el Ejecutivo para que más de 2 millones de afiliados que aportan al sistema privado de pensiones puedan retirar dos mil soles de sus fondos en el contexto del estado de emergencia producido por el COVID-19; y la posterior aprobación en el Congreso de una ley que permitiría a todos los afiliados a las AFP retirar el 25% de sus fondos, no solo puso en debate esas medidas sino la reforma del sistema privado de pensiones.

De hecho, el Presidente Martín Vizcarra anunció hace unos días que su gobierno impulsará una reforma integral del sistema, que incluya a las AFP y ONP. El presente artículo de Álvaro Vidal, especialista en sistema de pensiones, aporta a la discusión pública sobre este tema, que IDL-Reporteros investiga desde 2013.

El viernes 3 de abril el pleno del Congreso aprobó una ley que permitiría a los afiliados a las AFP retirar hasta un 25% de sus fondos, sin que en ningún caso exceda de S/. 12,900 (3 UIT) por afiliado. El retiro se realizaría en dos partes. La votación a favor del proyecto fue abrumadora y todas las bancadas coincidieron en la necesidad de una reforma integral de los sistemas de pensiones. Esta norma se encuentra pendiente de su promulgación por el Poder Ejecutivo o, por el contrario, de su observación. Ante ello el Congreso puede insistir en su promulgación y publicar la Ley.

¿Se pone en riesgo la economía nacional?

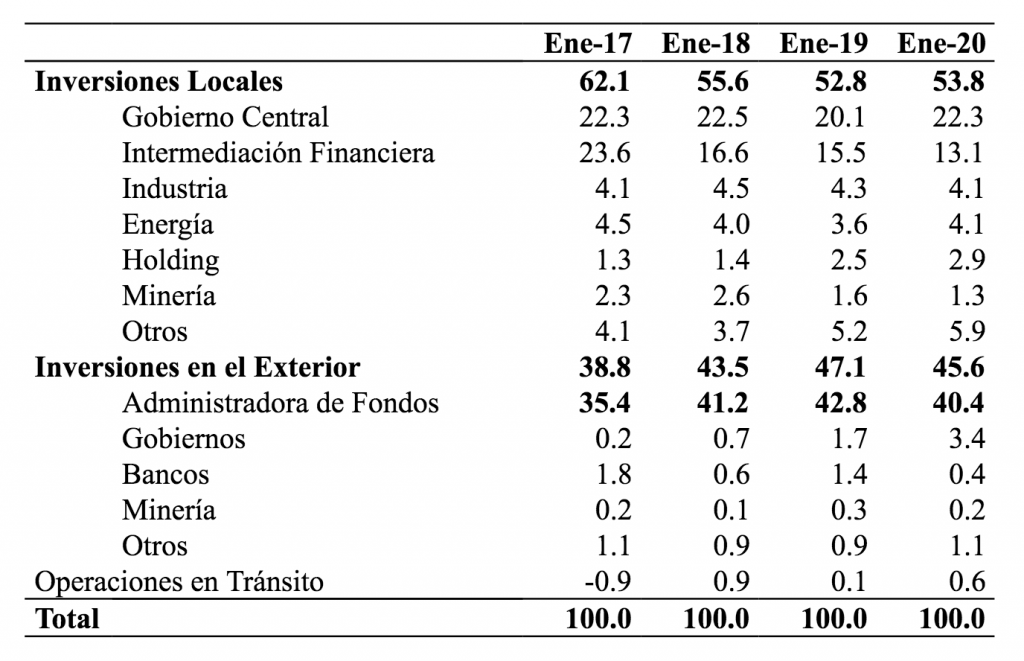

Respecto del retiro del 25% la Asociación de AFP y algunos altos funcionarios del Ejecutivo señalaron su preocupación debido a que se tendrían que vender bonos del Gobierno peruano, lo que afectaría su valor, y en consecuencia la economía nacional. Al respecto, como lo muestra la información oficial de la Superintendencia de Banca, Seguros y AFP (SBS), se observa que del total de la cartera administrada por las AFP un 45.6 % está invertido en el exterior y casi su totalidad a cargo de administradoras de fondos.

Inversiones locales y en el exterior de AFP peruanas (Enero 2020)

(En porcentajes)

Las AFP peruanas invierten el 40% de los fondos de sus afiliados en administradoras de fondos mutuos del exterior, bastante más que las AFP de otros países. Así tenemos que mientras en México, Uruguay y El Salvador prácticamente no se invierten en esos fondos, en Costa Rica representan el 13% y en Chile el 35%. En contraposición, el Perú es uno de los países que menos invierte en bonos de su gobierno (22%), mientras que México, Costa Rica y Uruguay lo hacen en más del 50% . Por ello, en caso se autorice el retiro del 25% de los fondos de los afiliados peruanos con un tope de 3 UIT no debería de ser con cargo a las inversiones realizadas en el país, y menos aún respecto de los bonos del Gobierno peruano.

En caso se confirme la aprobación del retiro parcial de los fondos, es fundamental se dicten las normas complementarias que establezcan que este retiro se realice con cargo a las inversiones en administradoras del exterior, sin afectar la economía nacional ni los propios fondos de los afiliados. Lo adecuado sería que Ejecutivo y Legislativo coordinen la implementación de esta medida y no ingresen en una etapa de enfrentamientos que genere más incertidumbre.

¿Por qué han fracasado los anteriores intentos de reforma?

En nuestro país han existido varios intentos fallidos de reforma. En ninguno de esos casos se propició un debate realmente técnico, amplio y plural, sino que por el contrario las propuestas fueron elaboradas a espaldas de los afiliados, sin la asesoría de organismos internacionales que tengan un conocimiento especializado, como la OIT.

El intento de reforma que causó mayor rechazo fue el de afiliación obligatoria de los trabajadores independientes menores de 40 años. Debido a la oposición ciudadana este aspecto de la reforma fue derogada. Sin embargo, se creó una comisión por administración mixta (retribución a la AFP) que tiene un componente que se cobra sobre el fondo acumulado del afiliado, y es el que actualmente se aplica a la mayoría de afiliados.

Sin duda los trabajadores independientes requieren de un sistema de pensiones, sin embargo, la frustrada reforma no consideró un aspecto fundamental para su éxito: que el financiamiento de las pensiones sea solidario y no resulte muy oneroso para el asegurado. En el Perú el costo del aporte es asumido totalmente por el trabajador, a diferencia de la mayoría de países, en los que el aporte es compartido con el empleador y el Estado.

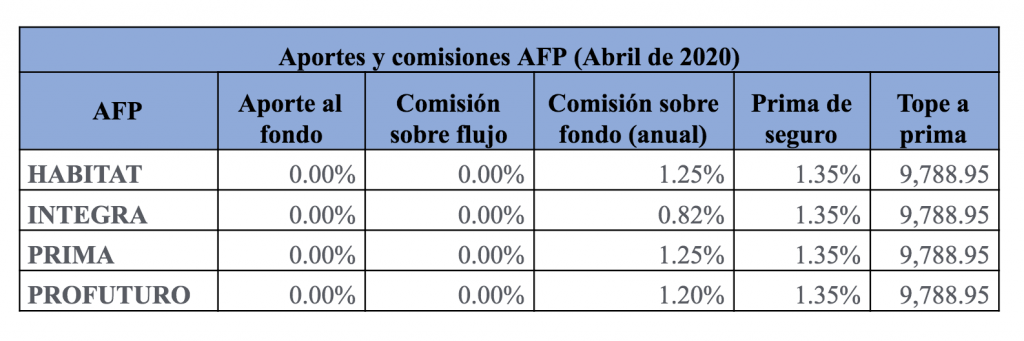

¿Son altas las comisiones por administración que cobran las AFP peruanas?

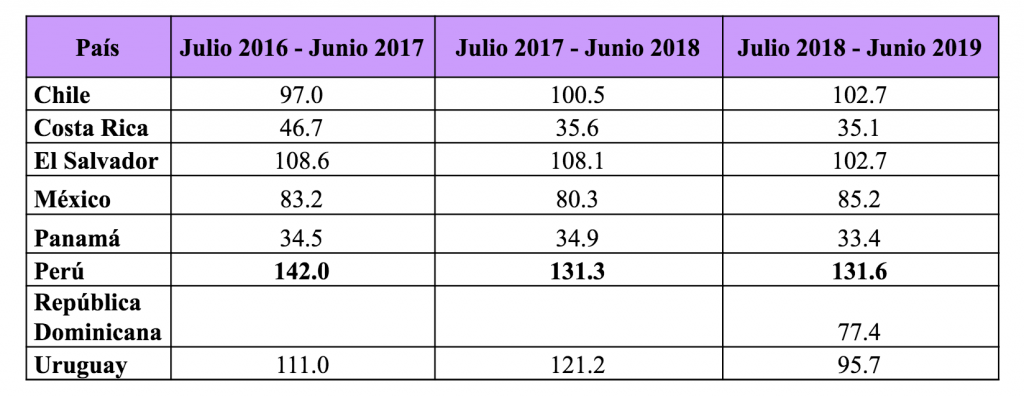

Si a la ausencia de financiamiento solidario se le añade el alto costo de las comisiones por administración que cobran las AFP peruanas, se entiende su profundo descrédito. El propio presidente Vizcarra las ha calificado como abusivas. El ingreso anual promedio que recibe una AFP peruana como retribución de cada afiliado (USD 131), es mucho mayor que la percibida por una AFP de cualquier otro país latinoamericano, incluso en aquellos que tienen un ingreso per cápita superior como Chile o Uruguay.

Ingresos anuales por comisiones por administración a las AFP por afiliado, según país (en US$)

El alto costo de las comisiones por administración explica por qué las AFP peruanas han tenido cada año mayores utilidades para sus accionistas, incluso en períodos de pérdida para sus afiliados. Desde que iniciaron sus actividades en el Perú, las AFP han generado alrededor de 6 mil millones de utilidades para sus dueños, y el año pasado llegaron a una cifra récord anual de 500 millones. El tránsito de comisión sobre sueldo (flujo) a comisión sobre fondo (saldo), en vez de significar un menor costo para el afiliado, representó un incremento.

Luego de la crisis financiera del 2008 y el debate sobre la necesidad de una reforma del SPP, algunos planteamos, como parte de una reforma integral, la pertinencia de implementar una comisión sobre la rentabilidad periódica (anual), que permitiera que las ganancias de los accionistas de las AFP estuvieran alineadas al beneficio generado a sus afiliados. Sin embargo, esta propuesta fue desestimada, estableciéndose la comisión sobre fondo o saldo que ha resultado más onerosa para los afiliados. Debería reevaluarse la aplicación de una comisión sobre rentabilidad periódica (anual), en reemplazo de las comisiones existentes, y así se puedan alinear los intereses de los afiliados con las ganancias de las administradoras.

Por lo antes dicho, sorprende que el Decreto de Urgencia 033-2020 dictado por el Gobierno en el contexto de la emergencia suspenda el aporte de los afiliados a sus fondos y la comisión sobre remuneración (flujo), pero mantenga la comisión que cobran las AFP sobre el saldo de las cuentas de sus afiliados, la cual afecta a 5,6 millones de personas, se encuentren o no trabajando. Este cuadro muestra cómo se cobrarán los aportes y comisiones en el mes de abril, a partir de información de la SBS.

¿Qué aspectos debería contener una reforma integral?

El Perú fue uno de los 30 países que en entre 1981 y 2014 implementaron un régimen de pensiones basado en la capitalización individual privada. De estos países 14 eran latinoamericanos, 14 de Europa Oriental y 2 africanos. Según la OIT, más del 60% de estos países han retornado a sistemas públicos de pensiones ante la comprobación del fracaso de los sistemas basados en la capitalización individual (AFP). Del 40% restante, la mayoría ha emprendido reformas cada vez más estructurales con el objetivo de construir una base pública y solidaria.

El Perú es uno de los países que ha tardado más en avanzar hacia una reforma estructural, y ha tenido varios intentos fallidos, lo que ha conducido a que en la opinión pública se cuestione incluso el propio sentido del derecho a la pensión.

Como ha sido señalado por organismos especializados, los aspectos que deberían considerarse en una reforma integral del sistema de peruano de pensiones son:

- La universalidad de la cobertura basada en la solidaridad social y financiación colectiva.

- El derecho a beneficios definidos legalmente.

- La suficiencia y previsibilidad de los beneficios.

- La igualdad y no discriminación.

- La responsabilidad general y primordial del Estado.

- La transparencia y buena gestión financiera.

- La participación de los interlocutores sociales y partes interesadas.

- La sostenibilidad fiscal, económica y financiera.

Esperamos que lo manifestado por los distintos grupos parlamentarios en el Congreso y el Presidente de la República, se materialice en un proceso de reforma del sistema de pensiones que tenga en cuenta principalmente los intereses de los ciudadanos y recoja las mejores prácticas internacionales.

(*) Álvaro Vidal es profesor de Seguridad social PUCP y especialista en sistemas de pensiones. Ha sido director General de Derechos Fundamentales y Seguridad y Salud en el Trabajo, del ministerio de Trabajo.